东芝接到收购要约 日企收购潮隐现

东芝公司7日表示,已收到私募股权公司CVC Capital Partners的收购要约,涉及金额预计超过2万亿日元,这成为近期海外机构对日本企业收购风潮的最新案例。尽管东芝相关业务的收购需要日本政府审批,但当日东芝股价仍实现18.28%的涨幅。

东芝社长兼首席执行官(CEO)车谷畅昭7日早上接受媒体采访时表示:“收到收购提议是事实。接下来将在董事会上讨论。”东芝发表评论称:“由于昨天刚收到初期提议,今后将要求对方提供具体信息并谨慎探讨。”东芝7日市值约2万亿日元。

按惯例要约收购价格会一定程度上高于市值,因此收购全部股票的话,此次收购总额预计超过2万亿日元。根据日本2020年修订施行的《外汇法》,拥有核能业务的东芝成为重点审查对象,日本经济产业省和财务省将展开事前审查。

车谷畅昭曾是三井住友银行副行长,还担任过CVC日本法人董事长。对于因财务违规等问题陷入经营危机的东芝,他被委以重建重任。然而,他与大股东的矛盾明显。在2020年股东大会上,支持他连任的票数跌至57%。

公开资料显示,在东芝的核电子公司西屋电气公司破产后,这家日本企业集团于2017年筹资数十亿美元以加强资产负债表,自那以来,外国股东在该公司发挥了越来越大的作用。

为了缓解财务压力,近年来东芝瘦身不断,已经将NAND Flash业务出售给美国私募股权公司贝恩资本牵头的财团,交易价格180亿美元。后续又将笔记本业务出售。

日本官房长官加藤胜信在7日的记者会上就此次收购提议表示:“有关对日本经济社会而言的重要业务,构筑稳定且可持续的经营体制很重要。”

此次东芝收购案正逢另一家美国投资机构KKR加大布局亚洲项目,其意向也显示出对日本企业的兴趣。

据日经新闻社报道,KKR于6日宣布,以总额150亿美元设立以亚太地区企业为投资对象的基金,在以亚太地区为对象的基金中创出历史最大规模。基金的部分资金将投向日本,围绕日本企业的收购竞争将更加活跃。

据悉,这是KKR第4只投资亚洲的基金,金额与2017年设立的基金(93亿美元)相比增加6成,募集金额超过了当初的目标。

KKR于2005年在亚洲设立分公司,在亚洲地区的投资资产规模超过300亿美元。在日本,KKR 2017年收购了日产汽车旗下的大型零部件厂商康奈可(现为MARELLI),2020年决定携手日本乐天集团向美国沃尔玛旗下的超市西友出资。

免责声明: 家电资讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站有部分内容均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,本网站无法鉴别所上传图片或文字的知识版权,本站所转载图片、文字不涉及任何商业性质,如果侵犯,请及时通知我们,本网站将在第一时间及时删除,不承担任何侵权责任。联系方式:sikto@126.com

本网认为,一切网民在进入家电资讯网站主页及各层页面时已经仔细看过本条款并完全同意。敬请谅解。

新春纳吉 鎏金焕新|MINIJ小吉以流沙金系列家电开启新年家装新风尚

新春纳吉 鎏金焕新|MINIJ小吉以流沙金系列家电开启新年家装新风尚 海尔智慧家庭发起全球新春对联征集

海尔智慧家庭发起全球新春对联征集 海尔智慧家庭获“年度产业协作新物种”奖

海尔智慧家庭获“年度产业协作新物种”奖 2026年RGB-MiniLed电视:画质党的终选购指南

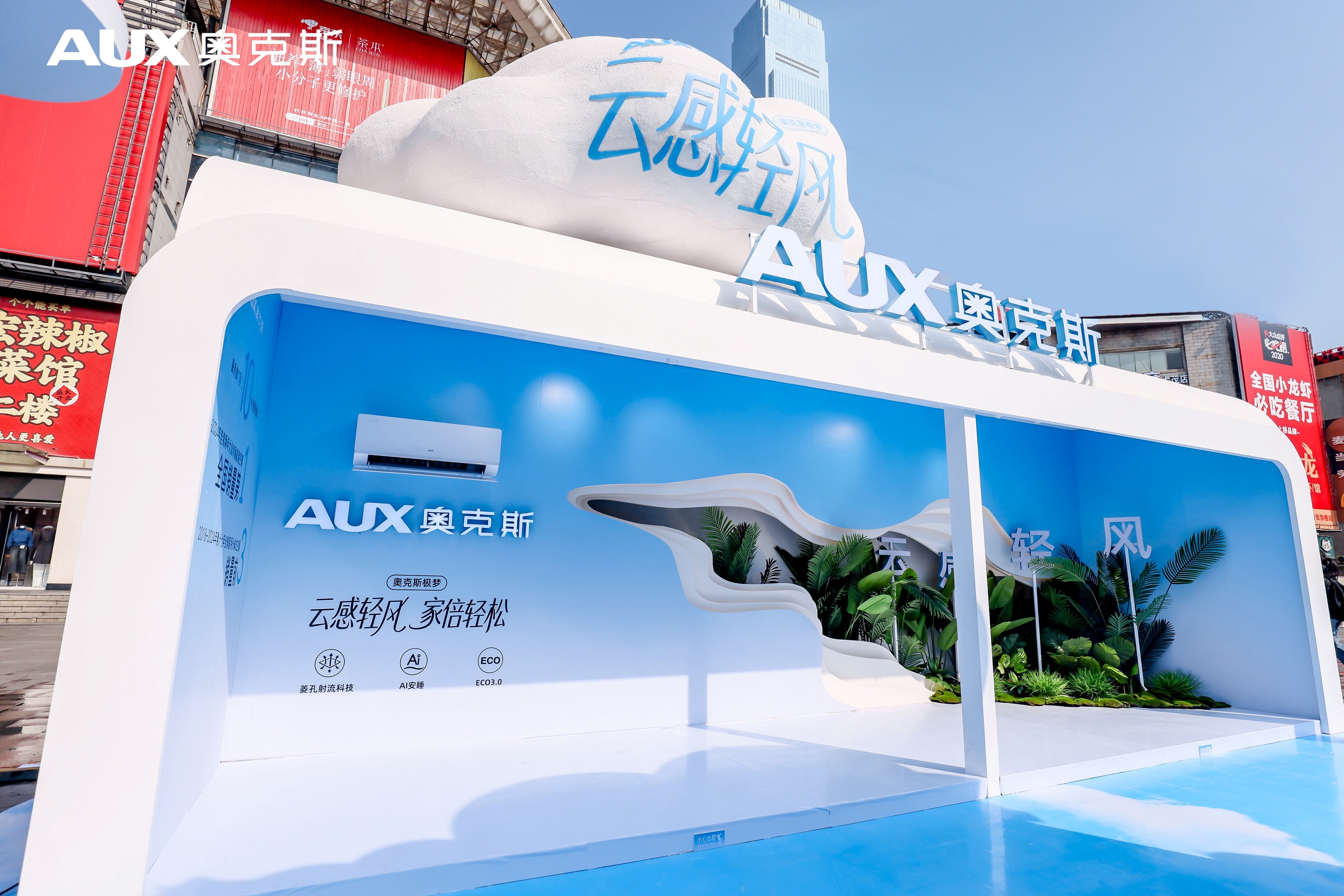

2026年RGB-MiniLed电视:画质党的终选购指南 32年积淀之上,奥克斯极梦把「云感轻风」好空气体验带到用户身边

32年积淀之上,奥克斯极梦把「云感轻风」好空气体验带到用户身边 海尔、Candy获评葡萄牙消费者喜爱品牌

海尔、Candy获评葡萄牙消费者喜爱品牌