“机器人第一股”科沃斯“进击之惑”

头顶“机器人第一股”光环的科沃斯机器人股份有限公司(以下简称“科沃斯”,603486.SH)终于迎来了业绩的高光时刻。

日前,科沃斯对外披露的2020年年报数据显示,2020年公司实现营业收入72.34亿元,同比增长36.17%;归母净利润6.41亿元,同比增长431.22%。

事实上,科沃斯业绩真正迎来爆发是在第四季度,在报告期最后3个月一举创造出31亿元的营收,仅比前9个月的41亿元营收少了10亿元。与此同时,科沃斯研发投入也在第四季度猛增2.7亿元,是前3个季度总和的近4倍;存货、应收账款等在2020年内也共计激增近7亿元。

年末激增的业绩和研发投入并未打消外界对其技术掣肘、品控不佳的质疑。但这并不妨碍科沃斯在资本市场的高歌猛进。公开数据显示,从2020年4月底的17.9元/股,到2021年4月底最高价172.1元/股,科沃斯股价在短短一年时间内涨了接近9倍,频频获得公募机构的青睐。

对于公司实际业务经营情况是否与“股价高企”相符等问题,科沃斯方面对《中国经营报》记者的回复时表示:“二级市场股价受到宏观经济、政策、行业、周期、市场情绪和资金面等诸多因素综合影响,公司近年来不断增强自身的经营实力和盈利能力,希望通过良好的业绩表现去获得二级市场的认可和合理估值。”

年底“突击”冲刺业绩

根据年报数据,科沃斯2020年业绩涨势喜人。报告期内,公司实现营业收入72.34亿元,同比增长36.17%;归母净利润6.41亿元,同比增长431.22%;扣除非经常性损益的归母净利润5.31亿元,同比增长426.51%。

并且这一上涨态势在2021年第一季度得到了延续。根据科沃斯2021年一季报,公司实现营收22.25亿元,同比增长131.00%;归母净利润3.33亿元,同比增长726.6%。

“如此迅猛的业绩增长背后,是因为上一年的利润基数较低。”一位证券人士向记者直言,作为国内“扫地机器人巨头”,科沃斯业绩在2018年登陆A股市场后便呈现出“颠簸”的状态。

据了解,早在2019年,受逐步退出服务机器人代工业务、低端随机类扫地机器人业务以及销售费用、研发费用增速较快等因素影响,科沃斯业绩出现大幅下滑,当年营收同比下降6.70%,归母净利润同比下降75.12%。

2020年疫情催化出的“宅经济”,则给科沃斯迅速走出上一年业绩下滑的泥潭创造了机遇。科沃斯表示,报告期内,公司自主品牌“添可”的业绩全面爆发,实现销售收入12.59亿元,占全部收入的17.41%,较上年增长361.64%,并推动公司整体毛利率提升至42.86%,较上年增加4.57个百分点。

但记者梳理发现,科沃斯业绩真正被引爆是在2020年的最后三个月。根据科沃斯此前披露的三季报,2020年前三季度公司总营收约为41.42亿元,同比增长20.25%;实现归母净利润2.50亿元,同比增长147.17%。对比2020年年报数据,科沃斯在2020年第四季度一举实现营收30.92亿元,仅比前9个月少10亿元;实现归母净利润3.91亿元,是前9个月的1.5倍。

对此,科沃斯方面向记者表示,四季度是每年国内“双十一”和“双十二”电商节及海外“黑五”等促销季的集中时点,也是公司全年销售的一个主要季度,公司两大自有品牌添可和科沃斯在海内外多个购物节中保持了优异的销售表现,其中,科沃斯品牌全渠道销售额突破10.4亿元,添可品牌突破4.1亿元。

“一般而言,每年最后三个月的‘双十一’‘双十二’等促销活动可以为公司贡献不少销量与营收。”上述受访人士表示,但这也不排除科沃斯为冲刺业绩而采取其他提振业绩的手段,但这种高业绩增长在未来可能很难持续。

应收账款、存货激增

值得注意的是,与科沃斯业绩一同爆发的,还有账面上的应收账款与存货。

科沃斯年报显示,2020年报告期内,公司应收账款为12.88亿元,较上年增长3.6亿元,同比增长38.92%,总营收占比为17.8%;存货金额为12.85亿元,较上年增长近3亿元,同比增长28.53%。也就是说,公司应收账款和存货在2020年共计增长近7亿元

今年以来,这组数据再度拔高。科沃斯2021年一季报显示,报告期内应收账款净额同比上升54.65%,存货净额同比上升78.28%。

与之相对应,科沃斯的销售费用也迎来了较快增长。2020年,公司销售费用为16.61亿元,同比上升26.70%。2021年第一季度,公司销售费用达到5.53亿元,同比上132.67%。

“扫地机器人作为常用的小家电,科技含量没有特别高,而且经常更新换代,因为产品内部分元器件、电池等,即使长时间不用也会逐渐老化。”家电行业分析师洪仕斌表示,也就是说,扫地机器人产品库存一旦过大,积压严重的话,很容易被市场淘汰,无法发挥应有的价值。

洪仕斌直言,在扫地机器人市场,科沃斯作为单品垂直企业一开始可以领跑行业,但随着各大家电企业加速进入扫地机器人领域,企业之间的比拼往往是综合实力的较量,应收账款与存货带来的风险也会在无形中放大。

事实上,在年报披露当天,科沃斯就发布了一则计提资产减值准备的公告,称公司已对截止2020年12月31日的存货、应收款项等进行了减值测试,对可能发生减值损失的存货计提存货跌价准备、对应收账款和其他应收款计提坏账准备。

根据公告,公司计划计提各类资产减值准备合计1.06亿元,转销存货5477.01万元,核销应收账款坏账准备434.56万元。其中,2020年计提存货跌价准备9287.44万元,占2020年存货7.23%;2019年计提存货跌价准备3142.21万元,占2019年存货3.14%。

科沃斯方面表示,随着公司销售规模的扩大,存货也随之增加,目前公司存货总体动销合理,库龄健康,“公司会不断加强内控体系的建设,完善应收账款与存货的管控流程,提升精细化管理水平。”

科沃斯在资本市场的表现也一路“开挂”。公开数据显示,科沃斯股价呈现迅速拔高态势。2020年,科沃斯股价累计涨幅超330%。而从2020年4月底的17.9元/股,到2021年4月底最高价172.1元/股,在短短一年时间内,股价一路猛涨近9倍。

其中,在2021年4月23日、4月26日和4月27日连续3个交易日,科沃斯股票收盘价格涨幅偏离值累计超过20%。随后,科沃斯解释称,经公司自查,并向控股股东、实际控制人核实,确认不存在应披露而未披露的重大事项或重要信息。

尽管股价与估值高企,科沃斯仍然没能避免重要股东频频减持。据了解,泰怡凯电器有限公司(以下简称“泰怡凯”)曾持有科沃斯首次公开发行前总股本4亿股的8.21%,该股份于2019年5月28日解除限售并上市流通。随后,泰怡凯便开启了一路减持的操作。

记者查阅科沃斯历次公告后发现,从2019年5月30日至2020年4月16日,泰怡凯已经7度减持公司股份。截至4月9日,泰怡凯已累计减持科沃斯总股本的1.48%。

核心技术掣肘

在科沃斯看来,作为创新驱动型企业,始终坚持对研发的持续投入是企业成长的动力,也是2020年起颇为得意的一大举措。数据显示,2020 年,科沃斯研发支出达 3.38 亿元,较上年同期增长了21.88%。

不过,对比2020年三季报数据可知,科沃斯的研发投入也是集中在报告期的最后三个月。根据科沃斯2020年三季度财报显示,2020年前三季度科沃斯的研发费用约为0.70亿元,总营收约为41.42亿元,研发费用占营收比重约1.7%。直到最后3个月,科沃斯研发费用猛增2.68亿元,将研发投入的营收占比拉高至4.67%。

而科沃斯一直对标的国际扫地机器人企业iRobot则是从2013年开始,研发费用占比就一直稳定在10%以上。根据iRobot公布的2020年业绩,报告期内公司实现总营收超过14亿美元,研发投入占比达11%,在全球拥有超过1500项专利。

为了获取iRobot的专利技术,2020年5月,科沃斯发布公告称,已与iRobot签署了产品采购协议和技术授权协议。iRobot将向科沃斯采购基于其设计的扫拖一体型扫地机器人产品,同时iRobot将向科沃斯授权其独有的Aeroforce技术和相关知识产权。

在业内人士看来,这一看似优势互补的合作协议,也表明了科沃斯在技术方面的不自信,需要购买友商的核心技术方案。“其实,与国际扫地机器人巨头的产品相比,科沃斯等国内扫地机器人企业在产品质量等方面还有一定距离。”家电行业分析师梁振鹏表示,科沃斯产品的质量曾一度饱受消费者质疑。

黑猫投诉平台显示,近两年来,关于科沃斯产品的投诉147条,其中有关质量问题的为41条。

此外,业内人士指出,随着“芯片荒”向家电产业蔓延,部分电子零部件供给量和价格持续波动的情况下,包括科沃斯在内的智能硬件企业都可能受到影响。

对此,科沃斯对记者解释,目前并未显著受到“芯片荒”的威胁,“公司将通过发挥基于规模优势的采购议价能力和提升整体供应链效率等方式,努力抵御原材料涨价带来的潜在风险。”

免责声明: 家电资讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站有部分内容均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,本网站无法鉴别所上传图片或文字的知识版权,本站所转载图片、文字不涉及任何商业性质,如果侵犯,请及时通知我们,本网站将在第一时间及时删除,不承担任何侵权责任。联系方式:sikto@126.com

本网认为,一切网民在进入家电资讯网站主页及各层页面时已经仔细看过本条款并完全同意。敬请谅解。

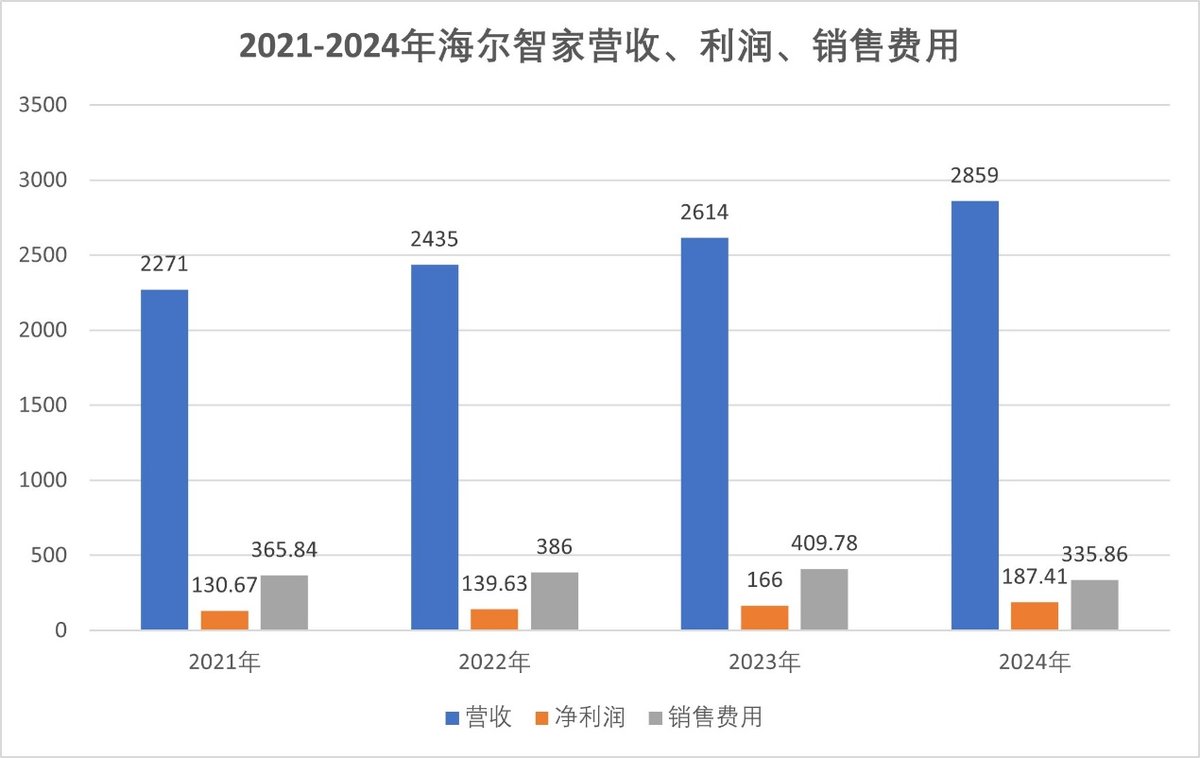

4年净增588亿,费用却大幅下降,海尔智家是如何做到的?

4年净增588亿,费用却大幅下降,海尔智家是如何做到的? 谁掌握家电业话语权?山东省国际标准领军人才库海尔占一半

谁掌握家电业话语权?山东省国际标准领军人才库海尔占一半 100寸液晶电视推荐:海信E7Q的百吋全能视听方案

100寸液晶电视推荐:海信E7Q的百吋全能视听方案 夺得世界杯第30金后,徐梦桃谈生活中同样重视的“稳定感”

夺得世界杯第30金后,徐梦桃谈生活中同样重视的“稳定感” 继天津、太原后,海尔上海城市体验中心开业

继天津、太原后,海尔上海城市体验中心开业 海岛、流浪猫与统帅空调:一个关于技术与温度的跨界故事

海岛、流浪猫与统帅空调:一个关于技术与温度的跨界故事