2024上半年中国白色家电市场总结:需求不振下结构升级遇阻,渠道博弈中价格战烽火四起

前言

2024年上半年外部环境仍充斥着不确定性,有关专家分析“中国经济仍处在L型区间,短期较难迎来强劲反弹。在经济增长的L型通道中,投资者的行为和资产价格调整最迅速,导致资产价格下行,也导致房地产估值回归”。地产不景气对家电行业的影响,一方面在于购房意愿降低抑制新增市场需求,另一方面在地产估值变化导致居民家庭资产负债表恶化,加上居民收入及收入预期双双降低,进一步导致消费降低与降级。

微观看,这是居民的理性选择;宏观看,这是大势所趋,无法扭转。在这样的大背景下,鼓励与刺激消费的政策必然事倍功半……

白电市场表现概览

2024年上半年白电市场结构和价格双下行

品类发展周期错位各有不同据奥维云网(AVC)推总数据,上半年白电市场零售额2319亿元,同比下滑7.0%,零售量7774万台,同比下滑3.6%。618线上市场零售量2271万台,同比增长5.2%,零售额490亿元,同比下降2.5%。在消费降级和空调品类价格大幅下降带动下,整体市场呈现出结构和价格双双下行特征。

面对相同的外部环境,空冰洗产业表现各有不同。我们认为,要以产业周期的视角去看待某一市场的增长与下滑。

空调行业经历了2022-2023年市场大年,2023年下半年进入补库阶段,但在补库空间消耗完毕后,2024年整体零售端需求疲软,叠加今年天气因素影响较大,尤其是华南、华东主力区域长期阴雨。虽然行业企业在年初都一致预判今年市场会回调,对市场走势有心理预期,但旺季不旺,进入4月份行业进入急速调整周期,库存高企动销周转下降以及618期间头部主动发起价格竞争给整个行业带来巨大焦虑和压力。

冰冷产业依然在换新需求驱动通道,在以旧换新驱动政策下需求逐步释放,市场整体稳健,今年值得关注的是,在消费降级背景下,冰箱市场供给端驱动的结构升级遭遇瓶颈,需求端和供给端错配造成行业整体结构和价格都在回调,且这种回调可能会持续相当一段时间,对高端产品和高端品牌驱动增长的行业逻辑带来新挑战。

洗护产业,2020-2022年疫情期间,消费者的出行受限,居家时间居多,因而对衣物的洗护需求降低,消费需求压制明显,换新升级滞后明年,洗护产业在2020-2022年相对低迷。2023年市场有所恢复但由于头部企业的策略调整,市场整体竞争压力有增不减,而进入2024年节奏调整后的洗护产业,消费端洗烘套的提前爆发和整体结构向下明显,竞争层面行业龙头今年策略稳健,零售观察洗护市表现整体优化行业。

但在消费降级的大背景下,白色家电各品类的结构升级均遭遇了瓶颈,同时,今年是渠道分化和博弈最明显的一年,线上市场尤为明显,各电商平台都在以低价占领用户心智,线下也是特价机横行,品牌方的市场秩序和价格秩序在618期间基本上被冲击的七零八落。618期间,在空调行业,龙头主动降价,小米、华凌、奥克斯、TCL等品牌加速跟进;冰箱行业,海尔加速调整货品结构,加大了流量机,低价入口品的供给,行业其他企业也快速调整策略,纷纷调低主销型号的零售价格。在需求不足背景下,产业技术升级路径缺乏有效支撑,头部企业的市场出清和主动竞争行为加大,我们预判2024年白电产品结构会有进一步回调。

空调市场总结

超额回调让企业和渠道应对失措

对家电大盘也造成巨大干扰

整体判断:需求不振,库存高企,价格战出现,市场全面承压。

主销区域降雨频频,空调市场需求承压,零售失速货品结构失衡

地产持续走低导致空调新装需求减少。今年我国气候呈现明显的南涝北旱特征。虽然北京、河北、河南等地高温频发刺激一部分需求释放,但以广东、广西、江西、福建等为代表的空调主销区,今年从4月份以来接连的阴雨甚至洪涝天气,靠天吃饭行情在今年基本没有出现。根据奥维云网(AVC)线下分区域监测数据表现来看,上半年华北、西北地区相对韧性,但持续性不强。而华东、东北、西南地区是大幅下降,整体市场承压明显。

总体来看,根据奥维云网(AVC)全渠道推总数据,2024上半年空调市场全渠道销量3315万台,同比下滑11.0%,销额1114亿元同比下滑14.5%。

消费降级与需求不振并存,空调价格战爆发,结构下行力度超出预期

年初出货排产节奏的提前叠加零售市场的不景气,导致空调行业库存水平高企:截至6月初,行业库存约为5000万套,达到近两年来库存水平的最高峰。不论是品牌方还是渠道方都感受到了巨大的压力。从消费端来看,本轮地产估值的调整使得部分家庭的资产负债表恶化,同时居民的收入与收入预期双双降低,导致消费降级。

在这样的背景下,618空调市场意料之中发生了价格战。根据奥维云网(AVC)监测数据,W21-W25期间,空调线上均价为2604元,同比下滑6.9%。本次618价格战主要集中在各品牌的入门机型、主销机型:以1.5P一级能效产品为例,美的酷省电在电商平台的零售价格杀到了2300元以下;格力更是趁机推出天仪新品,开售价格2399;华凌产品价格一度达到1599……

即便在价格大幅下滑,时间周期拉长的情况下,空调市场仍难突破去年的高光时刻:根据奥维云网(AVC)推总数据,618期间(W21-W25 5.20-6.23)空调线上市场销额同比下滑19.7%,全渠道下滑16.1%。

从价格结构来看, 2023年行业消费呈现K型分化特征,今年则彻底走向结构降级。以线上1.5匹挂机为例,上半年2000元以下产品销量占比达到22.8%,同比提升6.1个百分点。线下1.5匹挂机来看3500元以上产品结构占比从同期的49.6%下滑至41.9%。

关键节点失利,空调市场走势牵一发而动全身

根据以往年份来看,5、6月份基本占到全年销量的30%-35%;即便有如2022年7、8月份暴增拉动行业增长的经验,我们对2024全年市场走势仍然持保守态度。预测全年全渠道销额同比下滑7.5%。空调内销今年超额回调,进入下行通道已是大概率事件。空调行业作为国内家电市场的规模第一品类,今年市场发展欠佳,对美的、格力、海尔海信等行业龙头业绩增长压力,也对整个家电大盘影响巨大。同时由于空调产品在渠道库存消化慢,对渠道商和经销商资金占压明显,也影响其他品类的市场节奏,空调行业发展可谓牵一发而动全身。

冰箱市场总结

线上线下渠道分化,结构容积回调明显整体判断:需求承压、规模降速,618节奏失速,全年市场走势有压力。据奥维云网(AVC)推总数据,2024年上半年中国冰箱市场全渠道零售额652亿元,同比增长0.4%,零售量1936万台,同比增长0.8%。

线上线下分化明显

2月之后,线下渠道需求承压,规模持续下行;线上渠道在618之前保持稳定增长,拉动全渠道规模相对稳健;618开始之后线上渠道几乎呈现“断崖”式下探,促销节点对上半年的拉动效应减弱。

需求承压之下,企业端通过降价策略追求规模诉求

从结果表现看,价格下探趋势相对明显。据奥维云网(AVC)监测数据,2024年上半年线上、线下核心细分市场十字、法式、对开产品均价出现不同程度的降低,其中线上法式均价下探7.0%,十字均价下探5.1%,线下市场法式均价下探2.7%。

嵌入式产品渗透率提升伴随红利减小,中端竞争相对饱和

据奥维云网(AVC)监测数据,2024上半年线上嵌入式冰箱零售量占比12.4%,同比增长7.1%;线下嵌入式冰箱零售量占比37.8%,同比增长19.5%。嵌入式产品占比逐步增加但各个细分市场均价下行。

双系统作为差异化产品正重新被企业关注

内资企业主导下,线下双系统产品零售额占比稳定在10%左右,2024年第二季度扩大至13%,线上零售额占比波动上升至15.2%。

后市预判:对下半年市场仍持相对保守判断,预计下滑趋势延续。据奥维云网(AVC)预测数据,2024年全年零售额1325亿元,同比下滑0.6%,零售量3827万台,同比下滑0.1%,价格结构下探。容积回调趋势持续。550L以上大容积冰箱伴随着对开门产品价值降低、供给端产品策略转型而占有率降低,后续判断容积结构持续回调,400-500L冰箱产品占比扩大。

洗护市场总结

需求小反弹和套装增长新引擎

不折腾市场将迎接小窗口期整体判断:零售市场承压,4月份以来需求不足的本质逐渐暴露,套装成为洗护产业新的增长引擎。据奥维云网(AVC)推总数据,2024上半年洗护产业零售额494亿元,同比增长3.6%,零售量2029万台,同比增长6.2%。

套装持续性增长

奥维云网(AVC)推总数据显示,2024年上半年线上洗干套装零售额43.4亿元,同比增长43.6%,零售量54.1万台,同比增长64.1%,套装持续三年的高速增长无疑成为拉动产业增长的引擎。

价格竞争

洗护产业的生命周期持续缩短,行业性的价格内卷成为2024年常态。奥维云网(AVC)监测数据显示,2024年线上洗衣机TOP机型均价持续下探,预判下半年激烈价格竞争的态势将持续。

产品特征

家电家居一体化趋势下,洗衣机产品逐步向超薄过度,大筒径进入500mm+时代,行业重新定义超薄概念。

市场特征

市场竞争加剧下,产品迭代节奏加快,新品首战即决战,在此背景下,产品企划以求稳为主,企业旗舰产品高度趋同(白色+超薄+套装)。另一方面,行业洗净比实现“通货膨胀”,企业在高度竞争压力下通过内卷洗净比参数希望获得一定价值。奥维云网(AVC)认为,洗护市场由于需求的小幅反弹,市场竞争环境有所变化,立足产品创新和价格策略与市场匹配,企业保持定力,不折腾,行业必将迎来小窗口期。

结语

2024年上半年大家电市场总体承压,这既与行业内外部环境息息相关,同时也是行业发展周期下的必经之路。总的来说,家电市场的发展面临很多变化:消费变化:消费路径经历了从升级、分级再到降级的变化。2023年我们对消费市场的总结是“K”型分化,高端和低端机遇并存,但2024年降级已经是主题词。品牌变化:品牌忠诚度淡化,用户对品牌认知在重塑。在这一过程中强势品牌认知再造和新品牌加速崛起,品牌竞争暗流涌动。营销变化:传统营销手段失灵,现有营销高度聚焦“种草”。社媒平台“种割一体化”,种草平台和电商平台互为修罗场。过度营销甚至可能引发反感,精确定位真实需求,实施高效精准种草成为了企业拓客新方向。产品变化:白电进入成熟期,新兴品类蓬勃发展。以手机、汽车等科技行业带来的科技平权对家电产品的影响会逐步呈现,高质价比产品在供给端的推动下被越来越多地带到消费者面前,企业更加关注低成本产品策略。奥维云网(AVC)认为,整体宏观环境变化下消费降低及降级,当行业和企业增长遭遇压力,行业内卷和价格下行难以避免。然而消费低迷不等于没有需求,单纯内卷不会带来增长,更不大带来行业新方向和新希望。我们仍然需要将重点放在用户需求洞察和产品创新的主线上来,关注结构性机会、坚持产品驱动、结构合理、控费降本,为即将到来的市场冬天和品牌渠道重构机会储备足够粮食和弹药。

分享免责声明: 家电资讯网站对文中陈述、观点判断保持中立,不对所包含内容的准确性、可靠性或完整性提供任何明示或暗示的保证。请读者仅作参考,并请自行承担全部责任。

本网站有部分内容均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责,本网站无法鉴别所上传图片或文字的知识版权,本站所转载图片、文字不涉及任何商业性质,如果侵犯,请及时通知我们,本网站将在第一时间及时删除,不承担任何侵权责任。联系方式:sikto@126.com

本网认为,一切网民在进入家电资讯网站主页及各层页面时已经仔细看过本条款并完全同意。敬请谅解。

海信RGB-Mini LED爆款王U7S Pro+开启预售,玲珑真彩背光带来原生好色彩

海信RGB-Mini LED爆款王U7S Pro+开启预售,玲珑真彩背光带来原生好色彩 新春装修:海信RGB-MiniLed电视为何受青睐?

新春装修:海信RGB-MiniLed电视为何受青睐? 三星电子连续20年稳居全球电视品牌第一

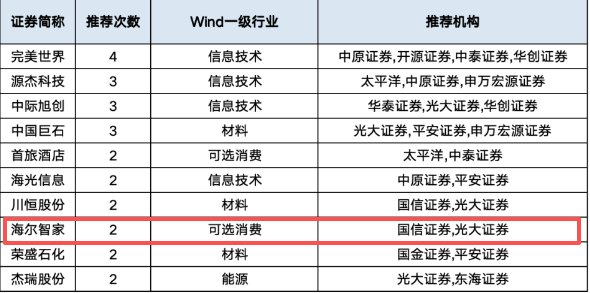

三星电子连续20年稳居全球电视品牌第一 券商3月金股出炉:海尔智家成行业唯一获推荐企业

券商3月金股出炉:海尔智家成行业唯一获推荐企业 比行业节能53%!海尔净省电二代Pro空调上市

比行业节能53%!海尔净省电二代Pro空调上市 强强联合,智启未来:三菱电机空调正式加入鸿蒙生态,共创高端智慧生活新篇章

强强联合,智启未来:三菱电机空调正式加入鸿蒙生态,共创高端智慧生活新篇章